免职声明:本网站为公益性网站,部分信息来自网络,如果涉及贵网站的知识产权,请及时反馈,我们承诺第一时间删除!

This website is a public welfare website, part of the information from the Internet, if it involves the intellectual property rights of your website, please timely feedback, we promise to delete the first time.

电话Tel: 19550540085: QQ号: 929496072 or 邮箱Email: Lng@vip.qq.com

摘要:煤炭区域市场需求旺盛,长协提价促业绩稳定增长公司下属矿井产能4600 万吨/年,均为露天开采,生产成本在目前A 股动力煤公司中优势显著。同时,公司地处内蒙古东部,煤炭产品销往吉林以及辽宁,公司目标市场在去产能以及本身新建产能不足的背景下,供需缺口持续扩大..

|

煤炭区域市场需求旺盛,长协提价促业绩稳定增长公司下属矿井产能4600 万吨/年,均为露天开采,生产成本在目前A 股动力煤公司中优势显著。同时,公司地处内蒙古东部,煤炭产品销往吉林以及辽宁,公司目标市场在去产能以及本身新建产能不足的背景下,供需缺口持续扩大,公司区位优势得天独厚。价格方面,2022 年秦皇岛长协基准价有望从535 元/吨提升至700 元/吨,公司长协占比较高,虽然涨幅不能完全相同,但售价中枢有望稳步提升。公司旗下霍煤鸿骏(51%权益)拥有电解铝权益产能86 万吨/年(对应公司权益产能43.86 万吨/年),自备电厂,盈利能力行业领先,中长期盈利稳定。

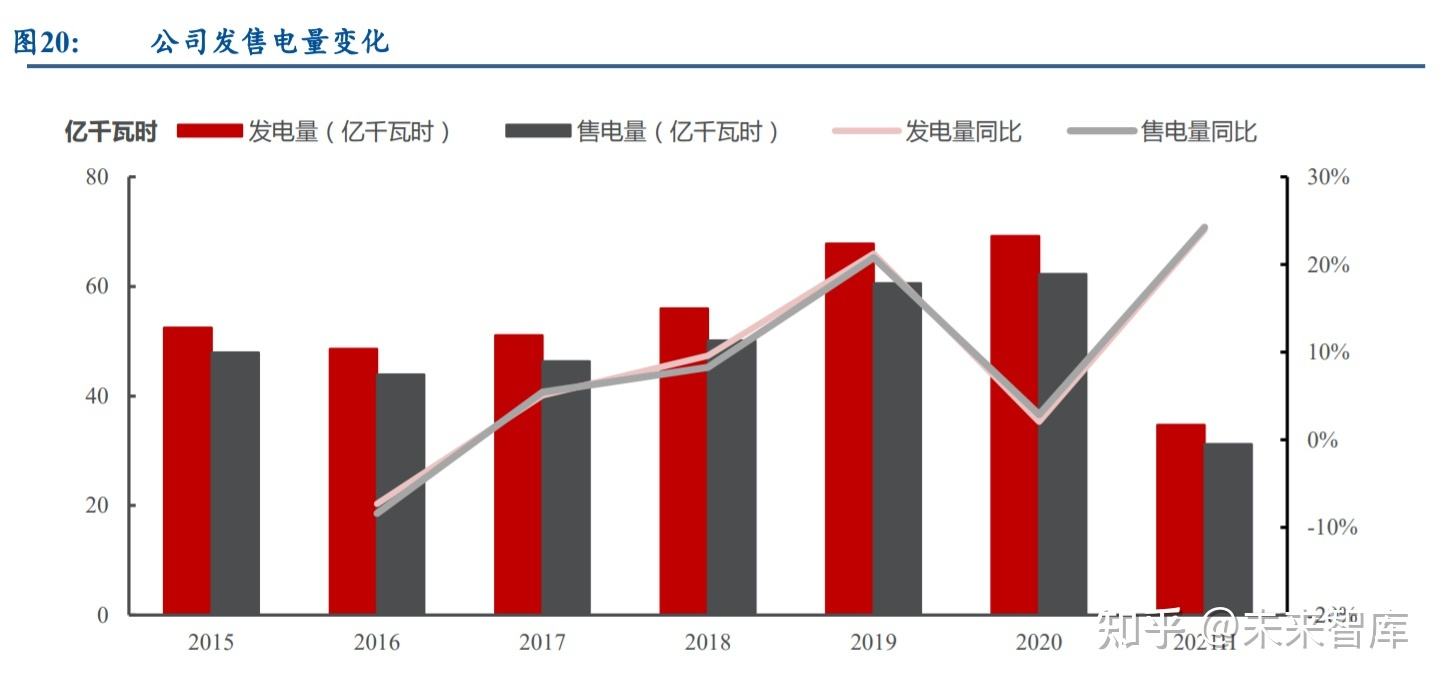

持续投资光伏与风电项目,新能源版图不断扩张2014 年起,公司积极布局新能源发电,目前主要投资在光伏与风电领域,目前公司在运、在建(含拟建)新能源项目装机容量合计达到4797.78MW(权益装机容量3817.72MW),且从2014 年至今的投资节奏情形来看,未来预计仍有扩张预期。目前公司布局的新能源发电项目装机总容量已经超过火电,并且项目正在陆续投产,随着新能源发电项目的落地,公司发电量有望持续上升,发电成本有望下降,新能源发电上网电价也高于火电,电力业务有望量价齐升,盈利能力有望持续好转。 过去公司新能源项目主要集中于内蒙古,尤其是蒙东地区,山西也略有布局,但近期在陕西、山东、天津以及吉林等地积极投建项目,逐步从区域公司发展成为全国性公司。 2021 年10 月26 日,公司公告将公司名称由“露天煤业”变更为“电投能源”,标志着公司的未来发展方向由原有的煤炭主业向新能源领域转型,公司由传统能源供应商逐步向综合能源供应商转变。未来公司煤炭行业产生的稳定现金流将持续投入新能源电站建设。 投资建议 我们预计公司2021-2023 年有望实现归属于母公司股东的净利润40.14 亿元/39.89 亿元/42.02 亿元,对应PE 倍数分别为7.6X、7.6X 和7.2X。综合考虑公司近年来积极向新能源转型,有望获得高于纯动力煤业务的估值,因此,我们认为公司估值有望回升,首次覆盖,给予“推荐”评级。 风险提示 1)区域市场需求变化或导致煤价下跌;2)火电利润或因电力市场放开下降,以及成本增加风险;3)新能源在建项目多,存在政策变化风险;4)电解铝价格大幅下跌。 |