免职声明:本网站为公益性网站,部分信息来自网络,如果涉及贵网站的知识产权,请及时反馈,我们承诺第一时间删除!

This website is a public welfare website, part of the information from the Internet, if it involves the intellectual property rights of your website, please timely feedback, we promise to delete the first time.

电话Tel: 19550540085: QQ号: 929496072 or 邮箱Email: Lng@vip.qq.com

摘要:2021年以来表外产能的清退,使得市场供应一度出现较大缺口。但随着保供政策在下半年落实,供需逐渐平衡。2022年将进入保供增产实质收效的阶段,预计产地供应增速将维持在5%,原煤产量总量将达42.5亿吨。但由于当前市场供需渐趋宽松,保供退出只是时间问题,后期主产..

|

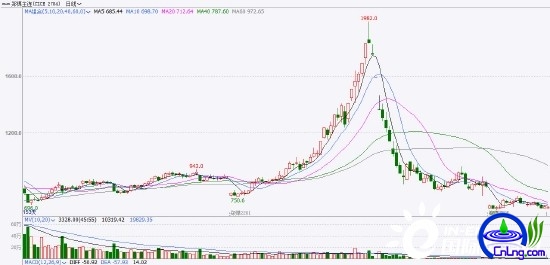

2021年以来表外产能的清退,使得市场供应一度出现较大缺口。但随着保供政策在下半年落实,供需逐渐平衡。2022年将进入保供增产实质收效的阶段,预计产地供应增速将维持在5%,原煤产量总量将达42.5亿吨。但由于当前市场供需渐趋宽松,保供退出只是时间问题,后期主产地仍将受到安检、环保及反腐等多重因素的影响,不排除出现阶段性供应紧张的局面。进口方面,2021年平控政策并未提及,煤及褐煤进口总量同比增量超10%以上,预计2022年平控政策下进口总量持平2021年。当前澳煤部分通关,全球煤炭市场供需亦将逐渐宽松。 库存方面,当前产地保供落实情况良好,港口库存同比走高,下游前期被动补库完成,电厂库存高位波动。国家煤炭储备能力逐步建设,总目标形成约6亿吨的煤炭储备能力。考虑到2022年供需整体宽松,国家储备调控介入,或对市场形成托底作用。 需求方面,2021年在积极经济政策及外需刺激下,动力煤消费增速大幅提高,预计2022年外需走弱,制造业用电增速下降;煤化工企业产能投放,需求边际上升;建材端整体进入衰退周期,阶段性需求回暖难掩整体颓势,总体需求增速将明显放缓。替代能源方面,水电供应发力需等待拉尼娜气候的结束。不过风电、光伏等清洁能源进入发力期,并网预计维持较高增速,预计将有效分流用电需求增量。 2021年12月初煤炭交易会上调下水煤长协基准价至700元/吨,预计将成为2022年动力煤价格中枢。近期动力煤需求处于高峰,但电厂库存偏高,采购减少,叠加年关将近,煤耗回落,对煤价形成较大压力。年后预计保供政策将择时退出,之后供需维持宽平衡态势。煤价波动范围在600-800元/吨之间,而产地各类驱动下阶段性的停检产将对煤炭供需形成扰动。 一、2021年度行情走势回顾 回顾2021年以来的动力煤走势,由于2020年以来的供不应求问题延续,年初煤价高位徘徊,随着发改委再度提及并深化保供政策,产地持续生产,缓解下游冬季用煤紧张情况,带动煤价持续下行,并一度回归至红色区间以下。 但进入3月后,相关保供政策退出,各地严查超产问题,产能释放缓慢,叠加外矿方面,澳煤进口受阻、印尼煤受到斋月、疫情等影响,进口骤减,供需矛盾不断激化,至5月中旬,动力煤09合约一度涨至944.2元/吨的高位,港口现货成交也徘徊在900元左右,各动力煤指数纷纷停止报价。 此后,国常会多次召开并对大宗商品价格问题做出指示,各地相关部门积极部署保供增产工作,同时要求部分地区下游错峰生产,一度带动煤价再次回落。但7月初党庆的召开以及煤炭事故的影响,保供增产并未真正落实,同时夏季迎峰度夏补库需求依然较强,故煤价在基差修复驱动下,再度上涨。 9月,发改委要求推动签订煤炭中长期合同对发电供热企业直保并全覆盖,同时发改委要求电厂提前完成补库则又加剧了短期市场的紧张程度,市场煤价格持续飙升并带动动力煤期货价格走高,至10月中旬,动力煤主力合约一度涨至1982元的高位,一举走出历史新高。 10月18日起,发改委连续发文30余篇文章旨在抑制煤价上涨,以多种手段并行的方式,对保供、控价、长协、打击投机等煤炭运行的多角度进行干预。同时交易所亦出台多项措施,限制动力煤过度投机行为,受此影响,动力煤价应声下跌,目前2005合约回到700元/吨左右,港口煤价回到千元水平后一度走平,年末价格松动向下。 图1 动力煤指数走势

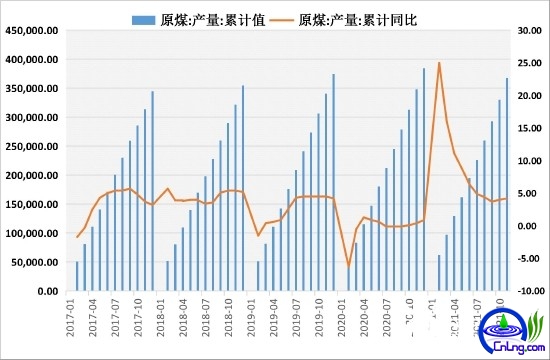

二、政策端脱虚向实推进增产 自2020年煤价快速上涨以来,政府主管部门多次调整煤炭行业相关政策。 3月初政府主导的煤炭保供工作结束。三西地区随即组织开展煤矿安全生产大排查。同时内蒙地区倒查煤炭反腐20年工作仍未结束,而新一轮的反腐工作又陆续在陕西地区展开,极大限制了煤矿的超产,带动煤价大幅反弹。 5月,动力煤期现货价格一度冲高至900元/吨以上的高位,国常会四次表示要保障大宗商品供应,遏制不合理上涨。政策层面开始从三个方面对煤价过高问题进行宏观调控。包括价格层面加强期现货市场联动监管,排查异常交易和恶意炒作;要求在安全生产的前提下,合法合规释放优质煤炭产能,加大铁路发运力度,增加市场供应;另外,发改委也对下游召开会议,要求如广东等相关区域提前开启错峰用电,从需求终端缓解电煤供应紧张的问题。一系列的组合手段介入后,煤价高位回调。 然而,这类举措在一定程度上打击了市场上的投机情绪,对市场紧张局面有一定的缓解,但并无助于逆转实际的供需结构。上半年制造业增长迅速,少数地区错峰限电对需求抑制有限,同时,下游电厂前期寄希望于政策出台快速压低煤价,故前期并未进行大幅补库,因此在迎峰度夏阶段,库存始终处于低位徘徊。而随着7月1日百年党庆的临近,叠加河南等地发生煤矿安全事故,各地环保及安全检查的程度大幅提升,煤炭生产反而再度降至低位。 期间发改委一度发文呼吁动力煤下跌回归合理价格,但政策端仍以控价为主,增产的呼吁仍受到地方环保、安检、反腐等多重因素的阻碍。而脱虚向实,切实核增产能成为了解决供需问题的唯一解。 故自8月起,发改委陆续推动内蒙古、山西等地核增产能超过4.6亿吨。不过由于保供政策见效周期较长,短期内影响有限,进入9月,发改委要求推动签订煤炭中长期合同对发电供热企业直保并全覆盖,并要求将发电供热企业中长期合同占年度用煤量的比重提高到100%,此举在一定程度上将电力需求同市场煤采购剥离,市场煤价与电价实现脱钩。而在此影响下,一方面市场煤缺少行政控价约束,另一方面发改委要求电厂提前补库则使得市场煤供求失衡加剧。这也成为9月动力煤大幅上涨,偏离正常价格区间的主要原因。 10月中旬,发改委连续发文,协同其他部门密集出台各项政策,以多种手段并行的方式,对保供、控价、长协、打击投机等煤炭运行的多角度进行干预。同时,能耗双控的需求侧约束则在一定程度上抑制了动力煤的消耗。动力煤期现价格共振下跌,期货价格跌至700元附近,港口现货价格目前已跌回千元以下。此时,前期保供增产落实下,实际产量提升明显,供需关系显著修复,或将引导后市煤价继续向下回归。 三、表外产量下降向保供增产生效转变 2021年最新数据显示,11月份全国原煤产量37084万吨,同比增长4.6%,增速下半年以来持续走高,2019年以来累计增长6.1%,日均产量上升到1236万吨。1-11月份,全国共生产原煤367427万吨,同比增长4.2%,同比增量达到19246万吨,增速较2020年有所上涨。总体节奏来看,年初在保供增产的要求下,产量恢复较好,但3月初随着两会召开,发改委宣布提前退出保供,则使得市场供需平衡逐渐被打破。地方政府在安检、反腐、环保等方面开展大量工作,在客观上使得表内产量大幅收缩,二季度前后原煤产量呈现负增长态势,而7月开始,发改委保供政策逐步脱虚向实,产量开始逐步回升。 除了表内产量外,以往煤炭供应有很大一部分属于表外产量。这部分从2020年起,由于内蒙、陕西等地开展反腐调查,并对超产现象重点清理打击,内蒙地区又对煤管票进行严格限制,导致表外产量大幅下降。从供需关系角度来看,表外产量的收缩使得前期总体供应难以匹配需求,这也是前期煤价上涨的主要动因。目前,随着发改委从各个层面推进核增产能,并在一定程度上延缓老旧产能,保供增产真正产生的成效有望在2022年得以体现,同时当前在利润驱动下,部分地区超产、盗采等违法行为亦有抬头,供应有进一步宽松的趋势。 据估计,2021年原煤产量在40.5亿吨左右。而通过2020年公布的产能数据估算,加上2021年以来的保供新增产能,在产产能已超44亿吨,剔除掉2021年临时核增的产能,2022年原煤的在产产能也已超过43亿吨。这也意味着,保供政策将大概率在2022年春季退出,但保供政策下扩大的产能将进入实质收效阶段。参照当前产能总量,以5%的增速计算,则2022年原煤产量大约在42.5亿吨左右。 图2 原煤产量及进口数量

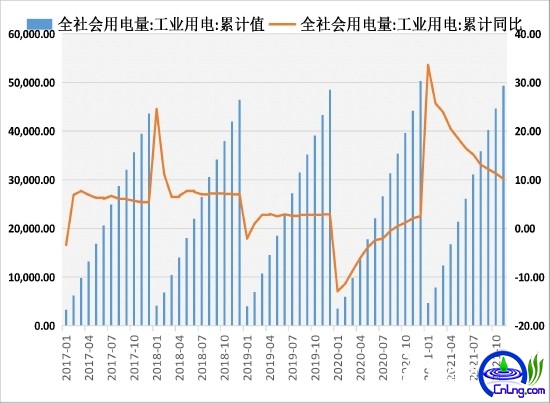

四、煤炭进口量创新高但高增长难持续 2021年年初,进口煤价格优势不在。由于海外各国逐渐从疫情当中恢复,故动力煤外需持续火热;同时,受疫情隔离影响,海运市场运力持续紧张,叠加原油价格反弹,进口煤运价较2020年明显增加;同时,印尼、蒙古等主产地,2021年持续受到疫情的影响,生产、运输及通关皆有反复,这也导致进口煤供需结构同样面临偏紧的问题。受此影响,国内进口煤数量偏低,同比衰退幅度较大,年中累计同比衰退幅度一度在15%以上。但随着6月份进口管控措施的放松,下半年以来,除澳煤外,其他地区煤炭进口均全面开放,进口总量稳步提升,据海关总署数据:2021年1-11月份,我国累计进口煤炭29272.8万吨,同比增长10.5%。11月煤炭进口总量达3505.2万吨,环比增幅30.1%,同比增幅198.03%。其中,11月我国动力煤进口2619万吨,同比增长252%,环比增长20%,在保供增产期间一定程度上填补了市场空缺。 分国别来看,印度尼西亚是我国当前动力煤进口的主要进口国,其在我国进口总量中占比75%,2021年1-11月我国从印尼进口1.76亿吨动力煤,同比增长54%,增加6200万吨,填补了澳煤受限后的空白。俄罗斯目前是我国第二大进口国,进口占我国进口总量15%。除此以外,自9月以来,澳煤进口有所松动,部分积压在港口的煤炭得以放行,目前并无官方信号证实澳煤禁令解除,但若中澳关系缓和,则澳煤进口放松有望持续。同时,我国继续加大了从不同国家进口煤炭的力度,从南非、美国、莫桑比克等国家进口数量显著增加。 往年进入下半年,进口煤平控政策的执行就将提上日程,但由于2021年煤炭供应缺口较大,2021年下半年以来煤炭进口并未设限,全年呈现10%以上的高增长。平控政策被暂时搁置。但从2022年的供需来看,工业需求增速放缓,保供增量逐渐落实,增加进口煤的迫切性预计有限,进口平控政策预计仍将执行,则2022年进口总量继续增长的空间有限,平控后的总量预计与2021年持平。 五、下游消费高增长趋缓 根据统计局数据,2021年1-11月全社会用电量累计达74972亿千瓦时,同比增长11.4%,增速同比大幅增长,主要因素是因为国内外宽松经济政策下,工业生产向好,尤其是外需部分增速加快。从产业分项来看第一产业用电量为919亿千瓦时,同比增长18.1%,增幅进一步提升;第二产业用电量达50255亿千瓦时,同比增幅10.2%,9月能耗双控以来,增速稍显回落,用电占比67%,回落0.4%。第三产业用电13008亿千瓦时,同比增速为三产最高,达到19%,疫情后同样迎来较强劲的反弹。 工业用电方面,2021年1-11月份,全国工业用电量达到49320亿千瓦时,累计同比增10.2%,但从当月数据来看,下半年由于受到能耗双控的影响,以及未来外需走弱的预期,工业生产增速大幅放缓,2022年这部分需求预计将以承压为主。 图3 社会用电量&工业用电量

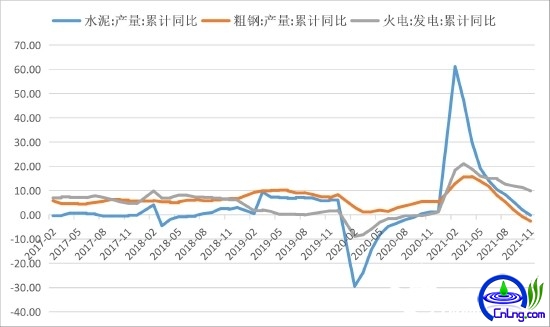

除电力需求,非电耗煤行业,如粗钢水泥等2021年在政策指引下,同样呈现高开低走的格局。2021年1-11月全国粗钢产量为达94635.9万吨,累计同比下降2.6%。而上半年该项数据累计同比为增长11.8%,这主要是因为疫情后国内外普遍采取积极的经济政策,导致上半年整体需求过热,下半年以来,随着政策端“碳达峰”具体落实,以及能耗双控的影响,钢材生产明显收缩,同时房地产新开工陷入低谷,秋季以来衰退幅度在20%以上,则进一步拖累钢厂开工。 图5 高耗能产业增速累计同比

目前,“房住不炒”的政策是由我国国家意志决定,房地产2022年拿地及新开工仍将呈现同比衰退,预计下半年同比数据才有好转。而一般房屋施工数据滞后房屋新开工半年左右,则2022年房屋施工同样将呈现同比负增长,建材消费预计将下降10%-15%。而作为动力煤的下游制品,水泥和玻璃的需求一般在房屋施工阶段体现,当前水泥累计同比数据已经转负,累计衰退0.2%,预计2022年仍将维持弱势运行。玻璃方面,1-11月产量同比增长8.4%,但随着前期竣工高峰已过,当前单月产量同样落入负增长,2022年需求承压。总体而言,建材端对于2022年动力煤的消费将形成负反馈,预计需求衰退在10%以上。 六、替代能源增速良好 从替代能源方面来看,其他能源发电的产能同样实现稳定增长,导致火电占比略有下降至70.79%,前值为71.27%。水电方面,2021年白鹤滩水电站投入使用,上旬,最后一组发电机组吊装完成,总装机容量达16GW。全社会装机总量稳步提升。但由于拉尼娜现象的影响,2021年南方降雨资源偏少,水电发力相对有限,1-11月累计发电共11134亿千瓦时,累计增速自下半年以来持续为负。2022年仍需观察拉尼娜现象的持续时间以及对水电供应造成的扰动。 光伏方面2021年制造端增长势头强劲,技术持续发展升级,2021年1-9月,全国光伏累计发电量2486亿千瓦时,比2020年和2019年分别同比增长24%、45%,两年平均增长20.4%。2022年预计新增装机容量在60-75GW,当前太阳能(000591)发电装机总量约290GW。 核电方面,目前我国核电装机容量已突破50GW,国产四代核电技术稳步推进,山东荣成石岛湾高温气冷堆核电站示范工程送电成功,第四代核电首次并网,核电建设有望向内陆推进。截至11月数据,我国核电发电量累计值3702.4亿千瓦时,累计同比增速为11.9%。目前核电占我国的发电比重为5.01%,较国际水平的10%仍有较大距离,未来仍有较大的发展潜力。 风电方面,据悉,目前风电投资在电源投资中占比已超50%。目前,风电并网装机容量已达300GW时,较2016年实现翻倍。2021年风电发电量1-11月份累计5066.1亿千瓦时,同比增速扩大至29.2%。陆上风电方面,已全面实施“平价上网”。而2022年新核准的海上风电项目不再补贴,则其度电成本较高,后期也将面临抢装退潮的压力。则风电发电量的增速有望放缓。不过考虑到当前双碳政策加持,火电占比下行仍是重要目标,则在成本倒逼和技术改革后,风电仍将迎来加速扩张期。而据估计,2021年国内新增风电装机40GW,预计2021-2025年间,年均新增风电装机容量为55GW,2025年后,新增装机容量年均将不少于60GW,风电占比仍将逐年提高。 七、长协价占比进一步提高 2021年12月3日全国煤炭交易会公布2022年煤炭长期合同签订履约方案征求意见稿,其中明确2022年煤炭长协的签订范围进一步扩大,核定产能在30万吨以上的煤炭生产企业原则上均被纳入签订范围,且签订资源量达到自由资源量的80%,同时要求发电供热企业除进口煤以外的用煤100%长协覆盖。同时征求意见稿明确了“基准价+浮动价”的定价机制不变,并设置5500大卡动力煤价格调整区间为550-850元之间,其中下水煤长协基准价由535元/吨上调至700元/吨,”;其次明确了“浮动价由“环渤海煤炭价格指数、CCTD秦皇岛港煤炭价格指数、中国沿海电煤采购价格指数”等三个价格指数确定,调整为“增加了全国煤炭交易中心综合价格指数”,选取四大指数每月最后一期价格,各按25%权重确定指数综合价格,指数综合价格比基准价每升降1元/吨,下月中长期合同价格相应同向上下浮动0.5元/吨。 图6 动力煤活跃合约收盘价&动力煤年度长协价

长协煤覆盖范围的进一步扩大,使得电厂基本退出市场煤交易,优化了上下游主要受众的匹配机制,长协机制将强化其托底作用,进一步优化调节市场价格,平衡煤电企业之间的利润分配。但从另一方面,市场煤的交易规模则将大幅收缩,其价格弹性走高,煤价波动预计将更为活跃。 煤电机制方面,2021年“基准价+上下浮动”定价机制全面实行,而由于煤价三季度大幅走高,自10月8日,国常会将上下浮动的上下限调整为20%,则征求意见稿中850元的价格区间上限,基本对应此前的绿色区间上沿。 八、国家煤炭储备或为淡季托底 2021年年中,由于煤价高企且供需结构失衡状况难以逆转,发改委根据形势释放煤炭储备,缓和供需矛盾,当时已建成超过1亿吨的政府可调度煤炭储备能力。国家正在推进煤炭储备能力建设,总的目标是在全国形成相当于年煤炭消费量15%、约6亿吨的煤炭储备能力,其中政府可调度煤炭储备不少于2亿吨,接受国家和地方政府直接调度,另外4亿吨是企业库存,通过最低最高库存制度进行调节。此举当时旨在通过增加煤炭的有效供给抑制动力煤的快速上涨,但库存储备的建立反而在一定程度上加剧了市场供应的紧张局势。而随着当前煤炭供应在保供政策的指导下明显恢复,未来将大概率进入宽平衡甚至过剩阶段,而届时,若国家储备调控介入,或对市场形成托底作用。 九、结论与建议 2021年以来表外产能清退,市场供应一度出现较大缺口。但随着保供政策在下半年落实,供需逐渐平衡。2022年将进入保供增产实质收效的阶段,预计产地供应增速将维持在5%,原煤产量总量将达42.5亿吨。但由于当前市场供需渐趋宽松,保供退出只是时间问题,后期主产地仍将受到安检、环保及反腐等多重因素的影响,不排除出现阶段性供应紧张的局面。进口方面,2021年平控政策并未提及,煤及褐煤进口总量同比增量超10%以上,预计2022年平控政策下进口总量持平2021年。当前澳煤部分通关,全球煤炭市场供需亦将逐渐宽松。 库存方面,当前产地保供落实情况良好,港口库存同比走高,下游前期被动补库完成,电厂库存高位波动。国家煤炭储备能力逐步建设,总目标形成约6亿吨的煤炭储备能力。考虑到2022年供需整体宽松,国家储备调控介入,或对市场形成托底作用。 需求方面,2021年在积极经济政策及外需刺激下,动力煤消费增速大幅提高,预计2022年外需走弱,制造业用电增速下降;煤化工企业产能投放,需求边际上升;建材端整体进入衰退周期,阶段性需求回暖难掩整体颓势,总体需求增速将明显放缓。替代能源方面,水电供应发力需等待拉尼娜气候的结束。不过风电、光伏等清洁能源进入发力期,并网预计维持较高增速,预计将有效分流用电需求增量。 2021年12月初煤炭交易会上调下水煤长协基准价至700元/吨,预计将成为2022年动力煤价格中枢。近期动力煤需求处于高峰,但电厂库存偏高,采购减少,叠加年关将近,煤耗回落,对煤价形成较大压力。年后预计保供政策将择时退出,之后供需维持宽平衡态势。煤价波动范围在600-800元/吨之间,而产地各类驱动下阶段性的停检产将对煤炭供需形成扰动。 |