免职声明:本网站为公益性网站,部分信息来自网络,如果涉及贵网站的知识产权,请及时反馈,我们承诺第一时间删除!

This website is a public welfare website, part of the information from the Internet, if it involves the intellectual property rights of your website, please timely feedback, we promise to delete the first time.

电话Tel: 19550540085: QQ号: 929496072 or 邮箱Email: Lng@vip.qq.com

摘要:加快打造国际绿色金融枢纽,上海近期出台《上海加快打造国际绿色金融枢纽 服务碳达峰碳中和目标实施意见》(下称《实施意见》)。在多位专业和机构人士看来,《实施意见》含金量十足,非常具备执行性。《实施意见》提出了总体目标,到2025年上海基本建成具有国际影响..

|

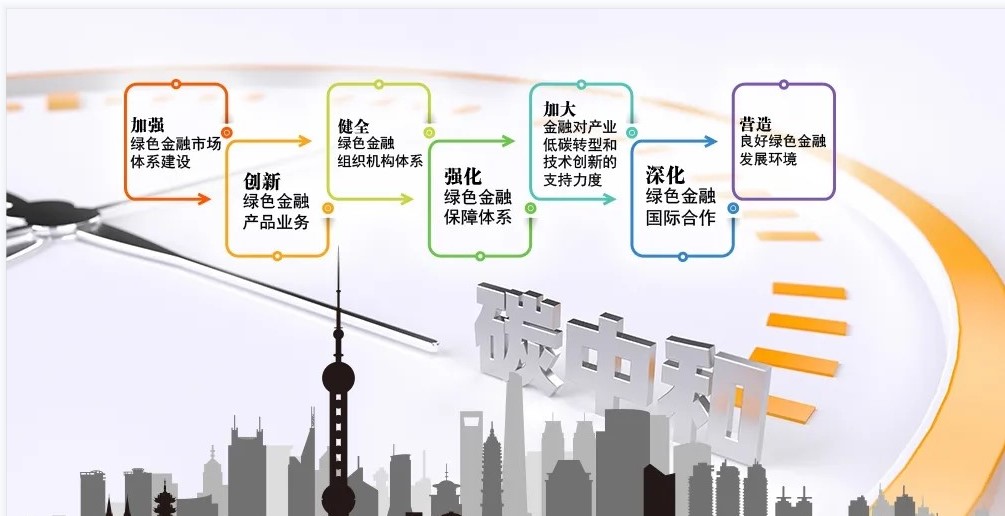

加快打造国际绿色金融枢纽,上海近期出台《上海加快打造国际绿色金融枢纽 服务碳达峰碳中和目标实施意见》(下称《实施意见》)。在多位专业和机构人士看来,《实施意见》含金量十足,非常具备执行性。 《实施意见》提出了总体目标,到2025年上海基本建成具有国际影响力的碳交易、定价、创新中心,基本确立国际绿色金融枢纽地位。这一地位该如何评判?文件中的24条措施含金量如何?记者带着这些问题采访了相关专家。

多维度评价国际绿色金融枢纽地位 对于总体目标的实现如何评判,又有哪些标准? 复旦大学经济学院教授吴力波表示,碳交易、定价和创新中心建设方面,碳市场覆盖的排放量规模、交易规模、参与主体规模、交易品种的多样性、价格与国际国内能源价格的联动乃至引领,碳价格对于可再生能源发展、低碳技术的引领等,都是反映市场发展成熟度和影响力的直接、重要的标志。 “在金融市场中,银行、证券、保险、基金等行业能否围绕碳金融形成一个有机的绿色生态产品体系,引领绿色投资和技术创新,是能否担当起国际绿色金融枢纽地位的重要标志。”吴力波说。 东方证券首席经济学家邵宇表示,国际绿色金融枢纽地位可以用几个维度指标来评价,包括市场参与者、相关金融产品丰富度、市场成交量、市场定价影响力等。 为实现上述总体目标,《实施意见》从加强绿色金融市场体系建设、创新绿色金融产品业务、健全绿色金融组织机构体系等七大方面提出24项举措。这些具体举措正是围绕这些评价条件来进行的。 发展碳金融市场受关注 受访人士认为,上海此次出台的24项举措,条条含金量高。很多措施都有具体的落地举措,特别是针对金融业务模式创新、体系创新和制度创新很有针对性。 吴力波认为,有一些措施对尽快实现碳达峰、碳中和有直接指向作用,比如,第一部分“绿色金融市场体系建设”的第一至第三条。 这三条分别是发展碳金融市场,支持资本市场更好服务产业绿色转型升级,以及推动建立金融市场环境、社会、治理(ESG)信息披露机制。其中,针对发展碳金融市场,《实施意见》提出,支持全国碳排放权交易市场建设,推动金融市场与碳排放权交易市场合作与联动发展,促进以碳排放权为基础的各类场外和场内衍生产品创新。 “绿色金融产品创新方面的几条措施,含金量也很高。”吴力波表示,全国碳市场从起步到逐步发展壮大,需要金融生态支持,这几条举措从衍生品市场建设方面为碳市场的规模化发展和碳排放许可金融属性的充分挖掘提供了基础;资本市场对于碳金融和绿色投融资的鼓励,则进一步推动金融服务向绿色产业和低碳产业倾斜,从产品设计、信息披露等维度解决供需不匹配、市场价值发现不充分等发展瓶颈。 邵宇认为,碳排放权是绿色金融最主要部分,只有建立一个碳金融市场,才能充分发挥市场引导的作用。上海金融基础禀赋强,建立碳金融市场是上海建立绿色金融枢纽的先决条件。 《实施意见》提出,支持资本市场更好服务产业绿色转型升级,支持符合绿色发展理念的企业在境内外资本市场上市或挂牌融资,支持科技含量高的绿色产业企业在科创板上市融资等。这条措施也受到市场广泛关注,但大家的疑问是,如何保证政策落地? “服务产业绿色转型升级,确实是当下最需突破的重点、难点。一方面,传统产业的转型面临融资约束,另一方面也有很多转型过程中的不确定性,提高了金融服务的难度。”吴力波表示,得到金融支持,关键是要有完善的评估标准、风险管理的手段和对策。很多项目具有技术的不确定性,风险评估难度很大。对绿色产业进行金融支持,实际上有不少困难,特别是一些中小型企业的项目,由于绿色投资的项目回报周期长、初期投资大,面临的风险因素很多,在信用担保方面也有一些困难。 邵宇建议,可以大力发展绿色金融相关的产品与服务供给,对符合绿色发展理念的企业,在规范认定的基础上,可以适当降低上市标准;也可设立相关的产业发展基金。 防范创新业务相关风险 《实施意见》对于创新绿色金融产品给予较大支持,如鼓励银行业金融机构提升绿色信贷规模和占比,强化对绿色项目的信贷服务支持,大力发展绿色债券,扩大绿色债券发行规模等。不过,金融业务快速推进时,要做好风险预判、预防。在推进创新绿色金融产品业务中,该如何做好风险防范工作? 邵宇建议,首先要对绿色创新金融产品进行充分的信息披露;其次,要控制绿色金融产品的创新发展节奏,与产业发展需求相适应,与监管资源配备相适应;再次,加强第三方评级机构对绿色金融产品的信用风险研究,建立合理的激励机制,引导评级机构客观公正地对绿色金融产品进行评级。 吴力波认为,需建立风险管理体系,要对绿色产业的各类直接风险进行评估,也要对转型过程中可能产生的各类间接风险进行评估。“绿色转型有一定政策风险,国际、国内,中央、地方在气候变化领域的政策,对于绿色企业的投融资影响很大。”她表示,还有技术风险,碳减排技术之间、减排技术与中和技术之间、减排技术与替代能源技术之间关系复杂,有互补、有竞争。各类技术的适应性又有很强的区域、时空特异性,通用性反而较弱,这与一般的技术创新风险管理有很大不同。 吴力波说,还有一类风险是需求风险,也就是需求侧可接受性的问题。资源禀赋、基础设施、文化传统等都会影响对于新技术、新产业的接受度。 |